台灣佳能股價的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦卓真弘寫的 從零開始使用Python打造投資工具 和西山茂的 金融教授教你從財報3表找出會賺錢的公司:從財報學買飆漲股都 可以從中找到所需的評價。

另外網站佳能(2374.TW) 走勢圖也說明:佳能 即時行情 · 成交22.95 · 開盤23.55 · 最高23.60 · 最低22.80 · 均價23.07 · 成交金額(億)0.675 · 昨收23.50 · 漲跌幅2.34% ...

這兩本書分別來自深智數位 和幸福文化所出版 。

國立東華大學 物理學系 陳企寧所指導 呂諺嘉的 以類神經網路分析隨機 GRY 時間序列模型 (2018),提出台灣佳能股價關鍵因素是什麼,來自於神經網路、時間序列、股票市場、隨機漫步假說。

而第二篇論文國立臺北大學 金融與合作經營學系 盧嘉梧所指導 吳奕辰的 投資人恐慌情緒與股價同步性:台灣市場實證研究 (2016),提出因為有 股價同步性、投資人恐慌情緒的重點而找出了 台灣佳能股價的解答。

最後網站佳能(2374) - 股價走勢則補充:佳能 (2374) 上市股票, 股價22.95, 漲跌0.55, 提供股價走勢, 以及佳能(2374)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有佳能的相關 ...

從零開始使用Python打造投資工具

為了解決台灣佳能股價 的問題,作者卓真弘 這樣論述:

★ 職人鉅作 ★ 最省錢·最實用.最快速上手的 Python 投資工具 ■【什麼是程式交易】 程式交易顧名思義是用程式來輔助做出交易的決定。可以寫程式用一些量化指標,像是使用營收成長或者使用本益比來選股挑選一籃子標的,然後每月或每季換股,這種作法就跟一些股票網站的選股功能有點像。 ■【程式交易的優點】 還在用人力去看營收本益比的資料去選股? 還在交易時段坐在電腦前面等待買賣時機下單? 或是在研究策略的時候,要拿歷史資料來計算這個策略可不可行? → 這些都可以用程式來解決!省下大量的人力與時間成本。 ■【為什麼使用 Python 進行程式交易】 市面

上常見的選股以及技術分析軟體 XQ、MultiCharts 沒有提供的功能都要從零開始做一個出來,然而 Python 自由度高,不管是使用 AI 來做買賣判斷、寫爬蟲去社群媒體爬一檔股票的網路聲量、還是使用現成的函式庫來做一些複雜的運算都可以輕易做到。 → 本書可以提供以上協助,不僅從 Python 基礎開始教學,再搭配現成策略做修改進行交易! 本書特色 零程式交易經驗也能使用的自動交易書籍! ★高 CP 值的自動交易★ 本書主要使用 Python + Shioaji 開發程式交易策略,包含可以直接用來交易的均線交易程式以及網格交易程式範例,不需額外買套裝軟體和購買報價,

幫助讀者跨過剛開始使用 Python 交易最難過的門檻,不用拿自己的錢測試。 ★立馬 Python 用場★ 有了現成的自動交易程式後,讀者就能一心鑽研交易邏輯與交易策略;待規劃出新策略,需要使用新策略做成交易機器人時,只要參考書中的 Python 交易機器人範例,立即做修改即可。 ★交易程式超值附贈★ 本書內附可以直接下單的交易程式,幫助讀者馬上學、馬上理解,亦可至深智數位官網下載:deepmind.com.tw

以類神經網路分析隨機 GRY 時間序列模型

為了解決台灣佳能股價 的問題,作者呂諺嘉 這樣論述:

股票交易是無數場資訊的博弈,這些買賣的交錯影響排列出一長串股價時間序列,其中包含了大量的隨機性,但也蘊藏了可能提高投資報酬的模式。許多投資人與學者採用不同的方式去分析股票市場的特性,當中有個經典的假說為隨機漫步模型,雖然真實股票市場有許多明確的因素在影響著,但整體上隨機漫步的成分還是相當多。我們以此為出發點創造了一系列時間序列模型 - GRY 模型,一個產生綠球、紅球與黃球排列的時間序列模型。在本論文中除設定排列模式規則外,並加上隨機 規則,讓整體時間序列具有隨機性。將 GRY 模型序列匯入不同的神經網路,視其預測結果,就能驗證不同神經網路區分隨機與非隨機資料的能力。我們除比較不同神經網路的

成效,並分析背後原因,進而討論神經網路處理隨機資料的方式。在高 度隨機的情況下,LSTM 神經網路表現最佳,能有效的區分隨機與非隨機資料,但 當訓練週期過長而導致神經網路開始擬合隨機資料後,LSTM 表現反較一般 MLP更差。

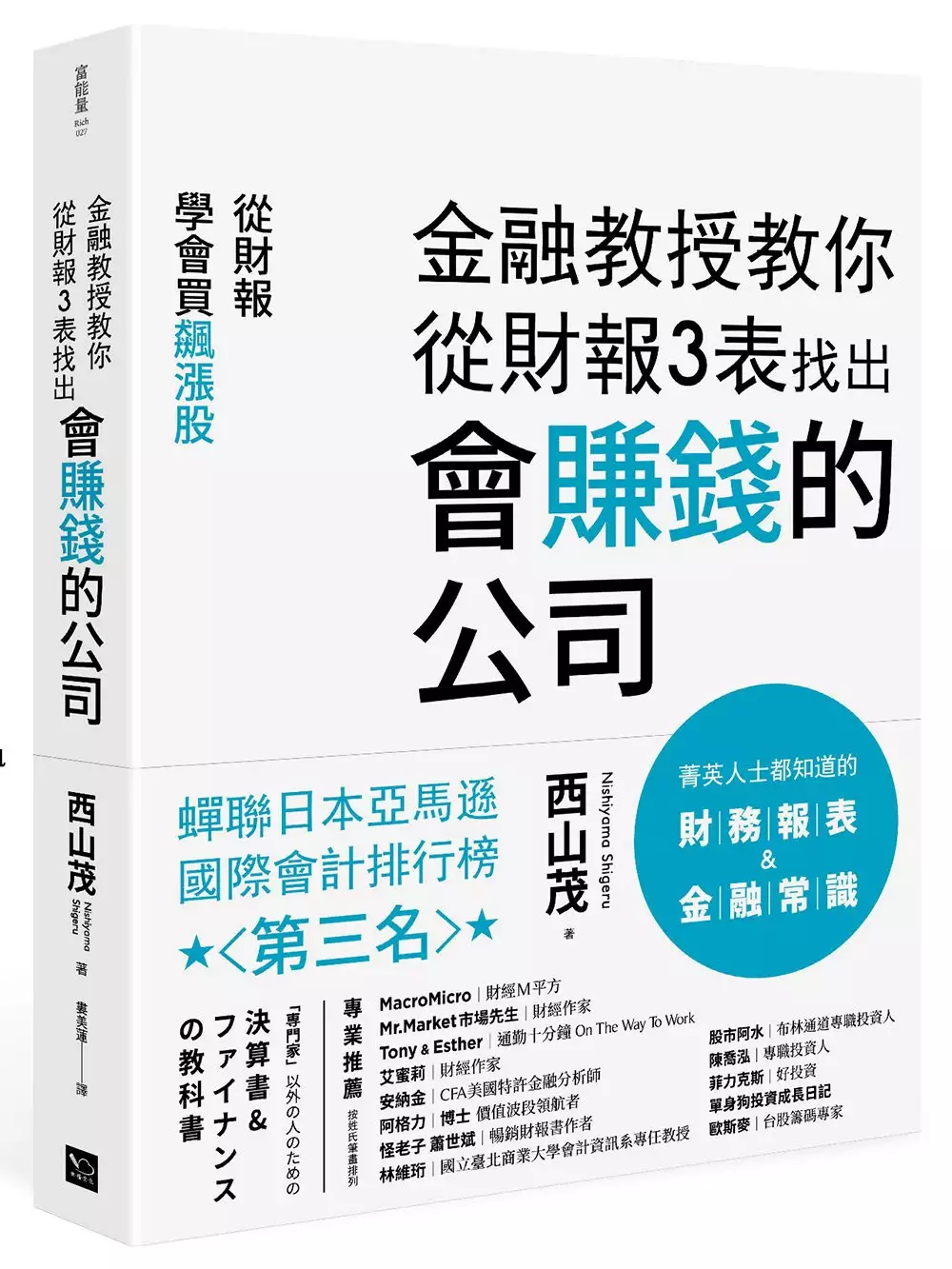

金融教授教你從財報3表找出會賺錢的公司:從財報學買飆漲股

為了解決台灣佳能股價 的問題,作者西山茂 這樣論述:

看懂財報,就是看懂賺錢門道! 一本寫給散戶看的財報書,只要一本就能精準選好優質股 史上最詳盡、企業主管必備,一定會用到的財務報表&金融教科書 蟬聯日本亞馬遜國際會計排行榜第三名 財務三表中,哪一項才是關鍵? 營收下滑,是不是代表賠錢了? 淨利率低,代表這家公司營運不佳? 股息越高的公司,越值得買來存? 業務外包、資源共享,公司採用哪種方式比較好? 企業如何抑減成本、增加利潤? ◎用財務報表算出公司價值,股票散戶與公司主管都絕對要閱讀的金融書,能快速看懂公司財報和營運狀況 作者西山茂是具有會計師執照的商學院教授,用簡單且淺顯易懂的方式,教你看出財務

三表的真相和重點,拆解比較知名大企業實際案例的真實報表,讓經營管理者精準發現公司的問題,讓散戶投資人安心投資有價值的公司。 ◎財務三表完全解密,教你判斷公司股價 上市公司的財報三表,包含了:資產負債表、損益表和現金流量表。 股神巴菲特曾說:「閱讀財務報表,可以了解一間公司的營運能力。」 ‧資產負債表: 了解一家公司「正在做什麼」和「未來該做什麼」;資產負債表為公司的財務由資產現況表,由資產、負債、股東權益部分組成, 要知道一家公司穩不穩,可以參考淨資產比例,也就是把資產負債表左邊的項目加總,除以右下的淨資產,大於50%的公司,相對安全許多。 ‧綜合損益表:

判斷這家公司「錢從哪裡來」和「錢花去哪裡」;企業在一定時間內獲得多少利潤的活動報告書,用來判斷公司業績。報告公司在一年或一季,甚至是某個時段內的收入、支出、收益、損失,以及由此產生的淨收益。 教你檢視公司自有資本以及他人資本,以免買到地雷股。也教公司主管如何強健公司體質,活化土地、存貨以及應收貨款等 ‧現金流量表: 企業能否繼續經營下去,完全取決於手上有沒有現金。現金流量表可看出「有沒有賺到現金」和「未來的動向」。 現金流量表=營業現金流+投資現金流+融資現金流這3個區塊加在一起, ◎只需掌握四大重點,就能解讀財報數字,不會被割韭菜! ․ROE&ROA

ROE(股東權益報酬率) :簡單地說就是公司運用自有資本賺錢的能力,代表公司運用資源的效率,連巴菲特都以ROE作為選股的標準。ROE越高,代表公司越能妥善運用資源。 公司具體的ROE 目標水準應訂在8%∼ 15%之間。 ROE(股東權益報酬率)=(公司)的稅後淨利÷自有資本(股東權益) ROA(資產報酬率):主要用來衡量一間公司運用所有資產,所能營運績效、賺錢的效率。 ROA(公司資產的總報酬率)=利潤÷總資產(所有資產) 整體來說,一般公司的ROA大約在6~7%左右,但不同產業別的資產報酬率(ROA)也不同,必須要以同公司前後期表現,或是同產業比較,才能看出優劣。例

如:資訊業、銀行業、營建業等,其資產使用方式都有很大的差異。 ․收益性&效率性:公司是否賺錢嗎?營運好嗎? 從經常利益、資產報酬率,可以看出公司資產周轉率與獲利能力。 ․安全性&成長性: 利用資產負債表與財務比率進行適當評估,公司是否會倒閉?成長性--觀察營收與資產的增加幅度,判斷公司是否有成長空間? ․評估股價的指標: 從企業價值倍數、PER、PBR 企業價值倍數,是在評估被收購企業的股價,相較於同業上市櫃公司的股價,是便宜還是昂貴時,經常被用到的一種財務數值。 PER為本益比,乃每一股的股價市值與每一股稅後淨利的比值。 PER=(每

股市價(Price))/(每股盈餘(Earnings)) PBR為股價淨值比,乃每股市值與每股淨值的比值。PER數值愈高代表股價愈貴,愈低則代表股價愈便宜。 PBR=(每股市值(Price))/(每股淨值(Book-Value)) ◎數字會說話,它會照訴我們實際的狀況。所以本書是特地寫給那些對數字不在行、並非數字達人的商業人士、經理人看得,讓你能學到所有和會計、金融有關的知識,更快掌握現況。 ◎與企業經營有關的數字大致可分為會計和金融兩種,會計又可分成與財務報表有關的財務會計,以及和公司經營有關的管理會計。因此,本書從這三大領域著手,將重點泉整理在這一本書中,只要熟讀這本書

,就可以成為掌握公司現況和數字的商業領袖、經營者。 本書特色 去蕪存菁、化繁為簡,把所有必學的會計、金融知識全收錄於一本書中 專業推薦 MacroMicro|財經M平方 Mr.Market市場先生|財經作家 Tony & Esther|通勤十分鐘 On The Way To Work 艾蜜莉|財經作家 安納金|CFA美國特許金融分析師 阿格力 博士|價值波段領航者 怪老子 蕭世斌|暢銷財報書作者 林維珩|國立臺北商業大學會計資訊系專任教授 股市阿水|布林通道專職投資人 陳喬泓|專職投資人 菲力克斯|好投資 單身狗投資成

長日記 歐斯麥|台股籌碼專家 (按姓氏筆畫排列)

投資人恐慌情緒與股價同步性:台灣市場實證研究

為了解決台灣佳能股價 的問題,作者吳奕辰 這樣論述:

資本市場定價模型(CAPM)的解釋率不高一直為人所知,許多的文獻試圖解釋此現象,Morck et.al(2000)認為模型的解釋率,亦即股價同步性,反映了資本市場的訊息好壞,當一個資本市場雜訊少且投資人較相信市場時,個股的表現會較突出,因此會降低股票同步性,本文透過衡量投資人恐慌情緒上升時,對股價同步性的影響來驗證此一效果。 本文研究期間自2008年到2015年,並用VIX來衡量投資人恐慌情緒,研究發現在VIX上升時,股價同步性亦會升高,證實了過往研究的發現,當市場雜訊越多時,會有同漲同跌的現象。 接著我們拆解不同的訊息對於股價同步性的影響,我們用規模與分析師涵蓋程度來代

表公司公開資訊,另一方面則用價值型/成長型股票以及公司治理程度來代理公司私有訊息多寡,研究發現公司公開的資訊越多時,其股價同步性越高,這可能是因為這些公司往往是領導廠商,因此其訊息會擴散到其他企業上,進而提高股價同步性,而公司私有訊息越少時,代表著其個股雜訊越少,股價能反應更多公開資訊,進而提升股價同步性的效果。 最後本文探討在投資人恐慌情緒升高時,各資訊管道對股價同步性的影響,研究發現,當VIX升高時,公開資訊越多的公司,股價同步性會提高,這是基於這些公司往往是資訊反應最快的公司,因此會受到投資人過度反應的程度越大,因此會有股價領跌的現象,而私有訊息越少的公司則在VIX升高時,會降低股

價同步性,這是因為公司治理越好的公司,與市場溝通的能力越佳,能降低投資人恐慌程度,因此會在投資人恐慌時有較佳的表現。

台灣佳能股價的網路口碑排行榜

-

#1.問答集

股票代號? A: 成立日期: 54/05/21 上市日期: 84/01/16 股票代號: 2374. Q: 佳能 ... Q: 佳能企業在台灣是否有設廠? A: 佳能企業在台灣新北市五股區有設廠. Q: 佳能企業 ... 於 www.abilitycorp.com.tw -

#2.蹭晶片光刻機熱點炒作股價陸雷射光刻設備製造商挨罰- 兩岸

... 股價暴漲20%。由於信息披露引發股價. ... 台灣!出手顧供應鏈受惠廠商全曝光. 08:352023/10/16. 財經 · 韓商助台造「海 ... 於 www.chinatimes.com -

#3.佳能(2374.TW) 走勢圖

佳能 即時行情 · 成交22.95 · 開盤23.55 · 最高23.60 · 最低22.80 · 均價23.07 · 成交金額(億)0.675 · 昨收23.50 · 漲跌幅2.34% ... 於 tw.stock.yahoo.com -

#4.佳能(2374) - 股價走勢

佳能 (2374) 上市股票, 股價22.95, 漲跌0.55, 提供股價走勢, 以及佳能(2374)近期表現, 三大法人, 資券狀況, 即時新聞, 個股期貨, 營收損益, 歷史走勢, 還有佳能的相關 ... 於 histock.tw -

#5.佳能(2374) 每股盈餘(EPS) 財報分析

佳能. (2374). 可現股當沖. 股價 25.30; 漲跌 ▽0.10; 漲幅 -0.39%; 成交量 2,293張 ... 台灣50. 理財達人部落格. 嗨投資專欄 · 何毅里長伯 · 紫殺 · 阿布波 · 呂佳霖 · 奧丁 ... 於 histock.tw -

#6.從零開始無痛創業 - Google 圖書結果

... 佳能等對手較量,導致公司虧損連連,無法在相機市場上取得領先地位。若以會員數七千 ... 股價的走勢就像Amazon一樣,在未來前景極為看好之下,成為全球排名第四的車輛製造商 ... 於 books.google.com.tw -

#7.建達代理Canon佳能

台灣佳能 資訊股份有限公司(Canon Marketing Taiwan Co., Ltd),隸屬全球知名品牌Canon 企業集團,成立於2001 年4 月,是Canon 在台灣 ... 股利與股價資訊 · 員工 ... 於 www.xander.com.tw -

#8.佳能7751 股票最新价格行情,实时走势图,股价分析预测 - Tjwgh

佳能 歷年股利/股息分配覽表台灣股市股票資訊網StockInfo> 23 /股息分配覽表台灣股市股票資訊網. Dai Pingya 2023-10-10. 佳能倍,比76.82% 公司低。 股價淨值比:股價 ... 於 tjwgh.hawarxede.online -

#9.佳能(2374) 最新股價- 技術分析K線走勢圖即時漲跌- nStock股市 ...

搜尋股票、ETF、新聞... 股票. 新聞. 公司小百科. 復華台灣科技優息. 00929. $17.56. -0.22 %. 基泰. 2538. $13.35. -9.79 %. 群益台灣精選高息. 00919. $21.12. -0.37 %. 於 shop.nstock.tw -

#10.佳能企業股份有限公司

佳能 企業股份有限公司(股票代碼:2374)成立於1965年5月21日,成立初期主要從事代理銷售Canon產品,2003年透過合併銓訊科技轉型為製造數位相機及相機模組等 ... 於 www.moneydj.com -

#11.佳能企業股份有限公司及子公司合併財務報告暨會計師 ...

到期期間股價. 價格波動率股利. 利率. 公允價值. 限制員工權利新股. 計畫. 屆滿 ... 註4:上列轉投資大陸地區資訊自台灣匯出累積投資金額,未包含未具控制力 ... 於 media-ability.todayir.com -

#12.才子佳人- 佳能(2374)《加入台股三冠王 - YouTube

才子佳人- 佳能 (2374)《加入台股三冠王,讓你快樂上天堂!》陳立委分析師 ... 讓小資族提早退休的加速器|投資美國股票比 台灣 股票好嗎? 投資好朋友BOS ... 於 www.youtube.com -

#13.《財訊》623期-封測再起 半導體狂潮二部曲 - 第 36 頁 - Google 圖書結果

... 股價也瘋狂 0 a 傳蘋果攜手台積電研發自駕車晶片,並將在美國生產;而台灣汽車電子 ... 佳能等科技大廠。這些公司大多獲利穩健,名單中唯獨材料商立凱電已經連虧十年,淨值 ... 於 books.google.com.tw -

#14.佳能(2374)股票:股價、新聞討論

慶賀本站破四百萬瀏覽! 股票資訊哪裡找?上散戶鬥嘴鼓台灣股市 ... 於 poorstock.com -

#15.2374佳能(第2頁)

... 股價也不算不合理,搞不好還高估了.....可以持續觀察看看. 0. 評分. 取消 確定. 引言 ... 台灣佳能與2374佳能是不同公司 2374 佳能企業股份有限公司【公司網址】http://www ... 於 www.mobile01.com -

#16.佳能(2374) - 即時股價行情- 台股

佳能 (2374)上市光電,股價23漲跌幅-2.13%,對接證交所、期交所報價來源繪製即時走勢、技術分析線圖、盤後更新三大法人買賣超、融資融券餘額、主力券商進出行情, ... 於 www.wantgoo.com -

#17.TechNews 科技新報| 市場和業內人士關心的趨勢、內幕與新聞

AI 顛覆未來,台灣伺服器供應鏈迎來黃金盛世 · 矽光子掀產業新浪潮,台灣這次不能再缺席 ... 台灣碳交易市場發展趨勢. 2023-10-18. Facebook LinkedIn Line Twitter Share ... 於 technews.tw -

#18.個股股價行情表﹝2374 佳能

佳能 2374 股價行情, 開盤, 最高, 最低, 收盤, 營收狀況, 季損益表, 季資產負債, 年度財報. 於 stock.wearn.com -

#19.「佳能」相關新聞

對此,台灣法務部發表回應呼籲,港府應與台灣司法互助,正式提供案件的事證及共商 ... 據《東洋經濟》報導,日本佳能一向是高配息股票,7月28日發表財報後,隔日股價重 ... 於 www.ctwant.com -

#20.理財周刊 第1109期 2021/11/26 - 第 33 頁 - Google 圖書結果

... 佳能獲資金追捧 1 -業績概況模組與子系統,如全景三六 O 模組、分光器模組、事件 ... 台灣光學廠近年已陸續切入車載鏡頭市場開始出貨,隨著自動駕駛功能在汽車市場滲透率 ... 於 books.google.com.tw -

#21.臺灣證券交易所發行量加權股價指數成分股暨市值比重

台灣 大, 0.6524%, 507, 6112, 邁達特, 0.0149%. 24, 2885, 元大金, 0.6229%, 508, 2748, 雲品 ... 佳能, 0.0136%. 55, 8046, 南電, 0.3375%, 539, 2107, 厚生, 0.0136%. 56 ... 於 www.taifex.com.tw -

#22.佳能(2374) 個股資訊- PChome 股市

提供佳能(2374)個股即時資訊- 成交價: 22.95, 漲跌: -0.55, PChome Online股市提供即時報價、個股走勢、成交資訊、當日行情,價量變化、個股健診及個股相關新聞等。 於 pchome.megatime.com.tw -

#23.科技管理:案例分析 - 第 333 頁 - Google 圖書結果

... 股價也有不錯的表現,員工因此實現頗大利益。他認為企業必需提供員工很好的遠景,做為員工努力的方向。(工商時報, 2001 年 7 月. 1996 公司成立 1998 ... 佳能跟台灣的華晶. 於 books.google.com.tw -

#24.(2374) 佳能個股基本資料

股票代號, 2374, 股票名稱, 佳能. 產業別, 光電業, 上市/上櫃, 上市. 公司名稱, 佳能企業股份有限公司. 英文簡稱, ABILITY. 成立日期, 1965/05/21 (58年). 掛牌日期, 1995/ ... 於 goodinfo.tw -

#25.《財訊》538期-跟著台積電賺不停: 成立30年 大賺30年 股價力拚300元

成立30年 大賺30年 股價力拚300元 財訊. 了尤方天下班時間,位於台中市潭子區潭雅每劑 ... 台灣佳能、保勝光學、車王電子等公司的員工,就會湧出來旁邊的黃昏市場採買,造成 ... 於 books.google.com.tw -

#26.盤後速報- 佳能(2374)下週(7月19日)除息0.45元,預估參考價 ...

近5日股價下跌0.98%,台灣加權指數下跌1.41%,股價波動與大盤表現同步。 歷史股利發放. 除權息日除權息前股價現金股利(元/股) 現金殖利率股票股利(元 ... 於 today.line.me -

#27.股票超入門11:融資融券: 資券槓桿,獲利倍翻 當沖多空,實戰8例

... 佳能 1101 臺灣水泥 2105 正新橡膠 2356 英業達 2379 瑞昱 1102 亞洲水泥 2412 中華電信 2201 裕隆汽車 2833 台灣人壽 2382 廣達 2409 友達 2609 陽明 2393 億光 2308 ... 於 books.google.com.tw -

#28.神秘金字塔- 股權:類股排行

推薦連結! 股利金字塔 · 類股排行 · 台灣50排行 · 進階查詢. [上市全部]. 水泥 · 食品 · 塑膠 ... 2374佳能 · 光電, 0.27, -0.23, 0.08, 0.45, 1.00, 0.07, 30, 1.64, 41.26 ... 於 norway.twsthr.info -

#29.摩根大通Q3業績超預期微軟收購動視暴雪獲CMA批准

日本佳能公司宣佈推出FPA-1200NZ2C納米壓印半導體制造設備,該設備執行 ... 台灣經濟部門證實台積電獲美一年出口管制“豁免”。13. 報告顯示,美國第三 ... 於 www.aastocks.com -

#30.佳能做什麼2023-在Facebook/IG/Youtube上的焦點新聞和熱門 ...

佳能(2374)即時股價最新爆料,掌握股友們對佳能(2374)即時股價、技術分析、新聞 ... 台灣佳能是CANON集團在海外設立的第一家生產工廠,主要生產:數位單眼相機,單眼 ... 於 year.gotokeyword.com -

#31.佳能(2374.TW) 走勢圖 :: 合法醫療器材資訊網

佳能股票可以買嗎 台灣佳能裁員 佳能2374轉型 佳能基本資料 佳能股利 瑞軒股價 佳能2374 ptt 佳能新聞 豐技生技股價 鈞豊光學有限公司 瑪科隆復骨膠囊價格 decoron ... 於 medical.iwiki.tw -

#32.經濟- 20231017 - 每日明報

安踏進軍瑜伽女性運動服購MAIA ACTIVE 股價曾升4%. 【明報專訊】內地體育 ... 【明報專訊】10月13日,日本佳能集團(Canon)宣布,推出已研發和測試多 ... 於 news.mingpao.com -

#33.佳能2374和Canon是不一樣的喔… - 熱血流成河

... 台灣佳能遇到日本佳能(Canon)不會漏氣。 根據TSR統計,台廠從2008年開始就躍居數位相機代工廠第一名,2008年是華晶科,2009年鴻海,今年TSR預估佳能 ... 於 davidli.pixnet.net -

#34.佳能2374當日股價走勢_個股_台股

成交, 19.65, 昨收, 19.90. 漲跌, -0.25, 開盤, 19.90. 漲跌幅, -1.26%, 最高, 20.05. 買進, 19.65, 最低, 19.65. 賣出, 19.70, 單量, 31. 漲停價, 21.85, 總量, 456. 於 ww2.money-link.com.tw -

#35.股票- Mo PTT 鄉公所

佳能 開賣晶片製造新設備原文連結: https://ec.ltn.com.tw/article/breakingnews ... [新聞] 張忠謀點名日本半導體成功機會大預言台灣30年後「優勢降低」. 原文標題 ... 於 moptt.tw -

#36.佳能2374 - 總覽- 台股| Anue鉅亨

佳能 (2374) 即時行情22.95 -2.34% Anue鉅亨提供佳能第一手新聞、即時走勢、歷史股價、技術線圖、三大法人買賣超、融資融券、每股盈餘、外資持股、股利發放、財報分析、 ... 於 www.cnyes.com -

#37.佳能存股族必看!佳能(2374)可以存股嗎?佳能(2374)存 ...

每股股價:指的是買進佳能股票當時的股價成本. 2023 佳能(2374)配息月份 ... 台灣製藥產業分析|製藥產業鏈介紹?製藥概念股有哪些? 台股法說會的 ... 於 maxfinanciallife.com -

#38.《財訊》525期-在美國賺大錢的台灣好公司: 聯準會升息 搶先卡位最具勝算的美概股

... 佳能(2374) 2015/11/17 -400 18.65 24.41 6.16 22.31 -10.86 -22.53 -36.71 -24.42 除權參考價(元)除權前股本(億元)近 3 年現金減資股逾6成股價走揚(表接133頁) 2013/1 ... 於 books.google.com.tw -

#39.[新聞] 力拚ASML!佳能開賣晶片製造新設備- Stock板

受日本股市大規模上漲以及人工智慧應用帶來的晶片製造設備需求提振的推動,佳能股價今年以來已上漲26%。 ... 推double131: 日本佳能、台灣佳能、佳能半導體 ... 於 disp.cc -

#40.佳能(TPE:2374)-今日即時股價與歷史股價走勢圖

佳能 (TPE:2374)今日即時股價與走勢圖,提供佳能(2374)股價、成交量、漲跌幅與總單量等第一手消息,還有眾多股市達人協助回答你的佳能持股疑問。 於 www.cmoney.tw -

#41.個股法人持股-2374

23.95元(佳能股價). 10/13. 24,031張(外資持股). 353張(外資買賣超). 10/13. 322張 ... 台灣證券交易所與證券櫃檯買賣中心查詢異動原因。 2. 持股比重中的「外資」及「三大 ... 於 jsjustweb.jihsun.com.tw -

#42.股票投資必勝99招 - 第 211 頁 - Google 圖書結果

... 佳能皆改爲電子工業類,而台灣農林、台灣工礦改屬貿易百貨業,中鼎工程由其他類改爲建材營造類,名實皆相副。 2 .借殼上市類大都轉為營建類例如泰瑞興業原屬電器電纜類 ... 於 books.google.com.tw -

#43.2374佳能股票的4個亮點與5個風險

2374 佳能台灣10/16 收盤價23.5元. 台灣10/16 收盤價. 23.5 元. 交易所. 台灣上市. 追蹤. 最新動態. 財務數據. 財報摘要. 投資亮點. 目前有4 個亮點,可能對未來股價正面. 於 statementdog.com -

#44.最新營收公布

... 台灣加權指數 · 價格線圖 · 股票大亂鬥. Tab 1. Tab 2. 最新營收公布. 年月, 股票代號, 股票 ... 佳能, 509,842, -12.43%, -3.07%, -9.68%, 2023-10-11. 202309, 2382, 廣達 ... 於 invest.wessiorfinance.com -

#45.佳能(2374.TW) 技術分析

佳能. 2374. PK 加入自選股. 23.05. 0.45(1.91%). 開盤| 2023/10/17 13:22 更新. 成交量2,829; 本益比(同業平均)57.32 (64.48); 連漲連跌. 漲→跌(1.88%). 走勢圖 · 技術 ... 於 tw.stock.yahoo.com -

#46.(2374)佳能- 股市況總覽

(2374)佳能- 台股詳細資料彙整,快速彙整分析台灣股市行情,並協助使用者評估公司歷年財務狀況、股利發放與股權分布資料,以及法人買賣資訊。 於 stockinfo.tw -

#47.力拚ASML!佳能開賣晶片製造新設備 - 自由財經

受日本股市大規模上漲以及人工智慧應用帶來的晶片製造設備需求提振的推動,佳能股價今年以來已上漲26%。 ... 台灣》台灣人愛啤酒進口貨已超越台啤 ... 於 ec.ltn.com.tw -

#49.黃日燦看併購, 能率併購整合十年有成, 經濟日報

... 台灣佳能的原有業務。 為了改善台灣佳能的營運狀況,能率著手轉型,第一步就是由台灣佳能 ... 股價大跌,大股東宏碁也因而決定伺機退場。 能率評估後 ... 於 www.jonesday.com -

#50.主力賣買超-2374

23.95元(佳能股價). 10/13. 327張(主力買賣超). 佳能(2374) 券商分點-進出明細. 單位 ... 台灣摩根士丹利, 18, 0, 18, 1.2%, 國票-台南, 0, 14, 14, 0.94%. 華南永昌-板橋 ... 於 fubon-ebrokerdj.fbs.com.tw -

#51.佳能本業拚賺錢| 集中市場| 證券 - 經濟日報

佳能 營收 佳能不評論法人預估的財務數字。隨著基本面出現轉機,佳能股價近期走勢強勁,從8月上旬的波段低點不到20元起漲,上周 ... 於 money.udn.com -

#52.佳能2374 - 目標價- 合理價

愛玩股有各式股票估值法提供便宜價、合理價、昂貴價、目標價、本益比、殖利率、淨值區間估值、長短期營收、可轉債、股價營收比、個股融資使用率、股權分散表、股息配發 ... 於 www.istock.tw -

#53.[新聞] 力拚ASML!佳能開賣晶片製造新設備- 看板Stock

... 佳能股價今年以來已上漲26%。 心得/評論: 佳能推出奈米壓印半導體製造 ... gt20210 : 日本佳能不是台灣佳能? 10/15 09:08. 推smiles0113 : 記憶體有 ... 於 www.ptt.cc -

#54.半導體業提前復甦?外資盤點兩大關鍵:科技通縮潮席捲市場 ...

根據《財訊》報導,今年,人工智慧掀起投資狂潮,人工智慧伺服器製造商如廣達等公司,股價 ... 自駕新創Tier IV與佳能合作推出Level 4系統. 作者: 王郁倫. 於 www.ivendor.com.tw -

#55.10/13盤中熱門焦點股- 證券

若以既有預購單3成約7,500輛計算,納智捷於明年篤定拿下台灣第二大純電車 ... 股價也從不到20元成長至近45元。 永誠投顧分析師楊惠珊表示,在聯電高層 ... 於 www.ctee.com.tw -

#56.東芝確定下市日期!曾為日本經濟之光,為何殞落至此?作假帳

... 佳能、中國的美的集團買下東芝家電集團80.1% 股權;2017 年9 月東芝又以 ... 台灣設計展心理測驗|「圈內人集合」 12 道題目測出16 種人格,誰和你相吸 ... 於 www.managertoday.com.tw