美國成長股的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦林子揚寫的 超級成長股投資法則:理科大叔買美股25年暴賺283倍 可以從中找到所需的評價。

另外網站成長股投資之父普萊斯:美國普信集團創辦人的傳奇人生與投資 ...也說明:到了1950年,他的成功讓他有信心成立第1檔共同基金「普信成長股票型基金」(T. Rowe Price Growth Stock Fund),持股為大型成長企業;10年後,他推出「新地平線基金」( ...

國立臺灣師範大學 高階經理人企業管理碩士在職專班(EMBA) 賴慧文所指導 劉桓毅的 新零售之盈餘操縱-以L企業為例 (2021),提出美國成長股關鍵因素是什麼,來自於新零售、審計程序、盈餘操縱、重大錯報、瑞幸咖啡。

而第二篇論文中原大學 財務金融學系 李彥賢所指導 卓秉豪的 法人買賣超與技術指標對當沖績效之影響 (2021),提出因為有 當沖、法人買賣超、布林通道的重點而找出了 美國成長股的解答。

最後網站近期美國成長股表現優於價值股市場升息預期可能已觸頂則補充:成長股 對利率上升通常特別敏感,因為投資人是以未來的現金流來評估相關企業。近期由於經濟衰退擔憂使公債殖利率下滑,成長股也開始反彈。

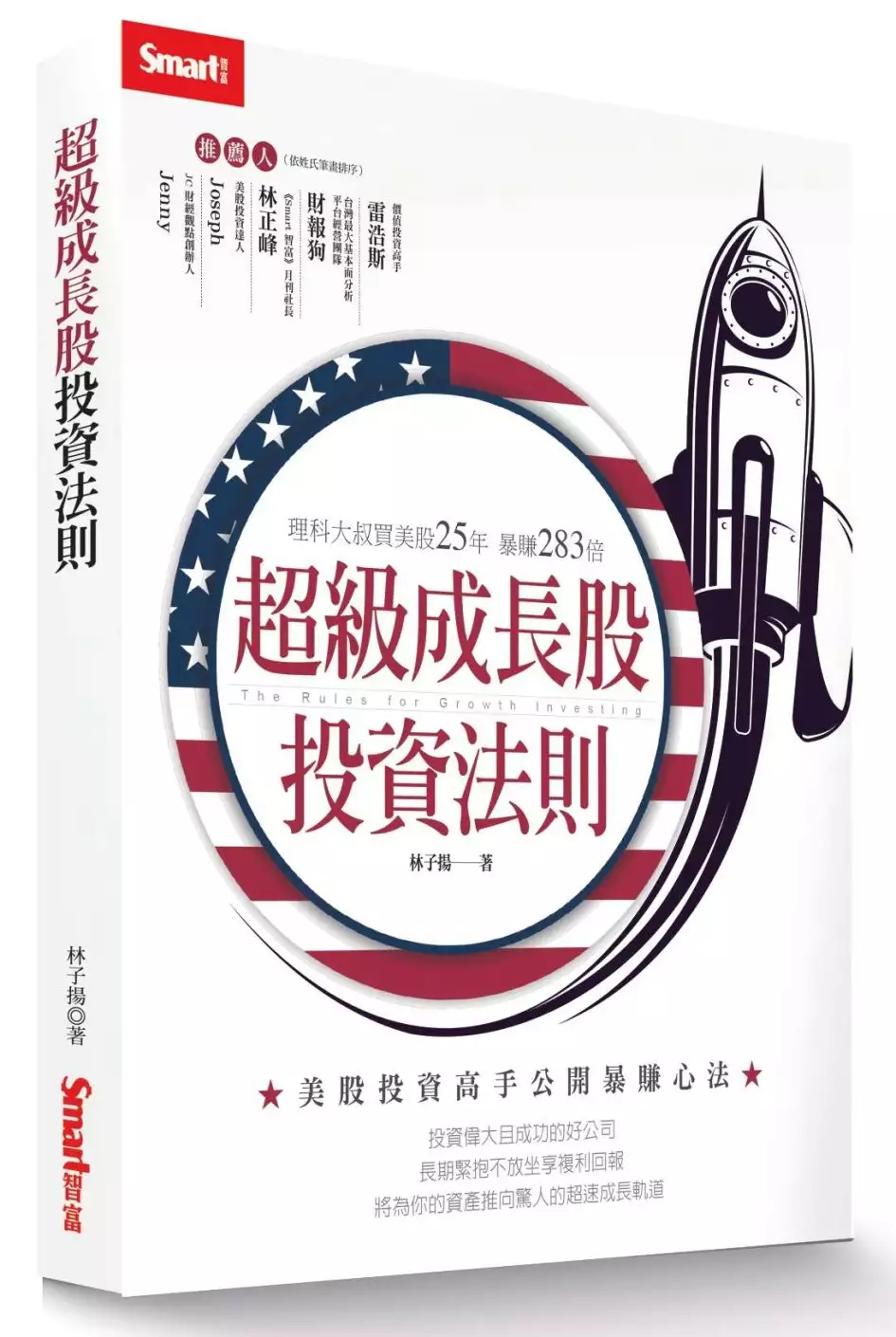

超級成長股投資法則:理科大叔買美股25年暴賺283倍

為了解決美國成長股 的問題,作者林子揚 這樣論述:

每次投資只想短線賺15%、20%就落跑? 這樣做永遠賺不到大錢 要讓身價長期跳躍式成長 就得用對方法,抱對獲利翻倍再翻倍的超級成長股 ★《Smart智富》月刊2021年2月號封面故事主角 ★作者淬鍊25年美股投資心得精華,想獲得超額報酬的投資人務必不可缺少的精彩好書 本書作者長期投資美國優秀企業 過去25年只有4年是負報酬,年化報酬率高達25.37% 他在2019年度獲利73%,2020年度獲利83%! 他是沒有富爸爸、沒有幕後金主、沒有金融財務背景的科技業大叔 憑藉科技本業的能力圈及研究功力 並遵循著名價值投資大師、成長股大師已成功驗證過的投

資心法 將資金長年投資於美國企業蘋果(AAPL)、威士卡(V)、微軟(MSFT)、字母(GOOG、GOOGL)、臉書(FB)、萬士達卡(MA)、亞馬遜(AMZN)、阿里巴巴(BABA)等績優股 核心持股部位皆享有數倍報酬 對於產業趨勢有獨到眼光的他,也成功挖掘並投資新崛起的新創公司 如電商Shopify(SHOP)、金融科技的Square(SQ)與PayPal(PYPL)等 持股時間不到5年,累積報酬率都是500%起跳 本書將帶領讀者一睹這位超級投資高手的投資致勝方法! ◤致勝心法◢ ▍將美股加入投資配置 講到值得投資的成長型科技股 台股投資人首

選就是「護國神山」台積電 實際上美股有更多媲美甚至更優秀的「護國百岳」 眾多美國企業掌握著未來趨勢、手握市場訂單 是擁有高技術能力的產業命運決定者 美股長期投資報酬率更遠勝於其他國家股市 想要在投資生涯獲得勝過大盤的超額報酬 美股是不可或缺的資金配置重點 ▍ 堅持長期持有,告別 散戶心態 股票投資大幅獲利的根本 來自於長期持有優秀企業的股票 只貪圖短期盈利或想早點落袋為安這2種典型散戶心態 恐讓你永遠不可能買到5倍股、10倍股、甚至於20倍股 ▍聚焦投資在強大競爭優勢企業 不必浪費時間在沒有強大競爭優勢的企業上 只有擁有寬廣、可

持續加寬護城河的產品和服務 才能給投資者帶來豐厚回報 ▍投資最終有多少報酬,在買入時就已經決定了 當你找到強大的企業 但若因市場狂熱以過高的股價持有 仍難以獲得好報酬 因此建立持股時須設法估算合理的買進股價 ◤本書重點◢ 認識富含超級成長股寶石的產業類型 偌大的美國資本市場橫跨眾多產業 作者將告訴你他最鍾情、富含超級成長股的產業類型 以及長期投資應避開的6種產業類型 學習從未來明星新創事業挖掘潛力成長股 未上市「獨角獸」、或甫上市但未轉虧為盈的新創企業適合投資嗎? 作者直接為你挑出他最看好的3大新創事業類型 同時以自己

投資的案例分享如何評估一家新創企業是否值得投資 以及如何降低風險的私房訣竅 教你用競爭優勢辨識「偉大公司」 辨識偉大的公司,首先要分析它們是否具備強大寬廣的競爭優勢 本書以豐富實例如微軟、蘋果、亞馬遜、台積電等強大企業 深入淺出帶你認識常見的13項競爭優勢 如何對股票進行估值? 華爾街和投資銀行的明星分析師們到底是如何進行股票估值的? 究竟有那些你不知道的估值方式? 為什麼一堆持續鉅幅虧損的上市企業市值不斷創新高? 你買的股票應該採用什麼估值方式? 如何對新上市的IPO股票進行估價? 了解美股的股東隱形福利 公司喊著要買庫藏股,實際執行

進度卻不到50%? 台股投資人對此早已見怪不怪 這在重視股東權益、法規嚴謹的美國極少發生! 本書特別帶你認識美股常見的3大股東回饋方案── 股票回購、現金股利、股票分割制度 如何能讓股東享有極為迷人的隱形福利 成長股的買賣訣竅 以過高的股價買進成長股,不易有好報酬 帶你學會為公司估算合理價 買進之後只需要長期持有並持續追蹤 除非發生4種非賣不可的情況,否則不要輕易放手

美國成長股進入發燒排行的影片

主持人:阮慕驊

主題:台積電重跌費半破線!美股台股有危機了嗎?

節目時間:週一 4:20pm

本集播出日期:2021.07.19

#阮慕驊 #聽阮大哥的 #豐富

阮慕驊新書《錢要投資 賺到退休 賺到自由健康》 https://bit.ly/338oFJL

【財經一路發】專屬Podcast:https://www.himalaya.com/98money168

-----

訂閱【豐富】YouTube頻道:https://www.youtube.com/c/豐富

按讚【豐富】FB:https://www.facebook.com/RicherChannel

新零售之盈餘操縱-以L企業為例

為了解決美國成長股 的問題,作者劉桓毅 這樣論述:

近年來新零售市場的崛起引發了一波審計制度的省思。新零售市場的商業模式間接改變了部分遊戲規則,而從財報的舞弊案例,到美國證券交易委員會的新金融監管法案的修正,都強調注重新零售市場的財報議題。本研究將以四個面向分析新零售之盈餘操縱與衡量財務操縱之質性因素:(1)以『瑞幸』為案例,結合渾水研究機構(Muddy Waters Research)查核抓弊方式,揭露新零售企業在財報上可能有之盈餘操縱行為;(2)透過傳統M-Score 及修正後之M-Score 計量模型來檢測新零售企業操縱收益之程度;(3)從『瑞幸』案例延伸探討投資人在投資時所面臨的相關商業風險議題,以及(4)透過事前分析商業模式來分析一

家新零售公司正常獲利/成長之可能性。本研究將有助於對新零售企業之盈餘操縱與其他衡量財務操縱之因素有所了解。關鍵詞:新零售、審計程序、盈餘操縱、重大錯報、瑞幸。

法人買賣超與技術指標對當沖績效之影響

為了解決美國成長股 的問題,作者卓秉豪 這樣論述:

本文利用台灣50成分股在2014年1月6日至2021年12月13日的資料,來研究法人買賣超行為與技術指標對隔日當沖績效。本文的研究結果指出:單以籌碼面來看,投信五日買賣超,都有正向顯著,而投信二十日買賣超,則是在不考慮年固定效果的情況下,投信才有正向顯著。再者加上技術面來看,不論是投信五日買賣超或著投信二十日買賣超,當搭配布林上通道的投資策略時,都有正向顯著。而外資五日買賣超或著外資二十日買賣超,則是搭配布林下通道的投資策略時,都有正向顯著。最後,實施當沖降稅,法人五日買賣超方面,投信買賣超搭配布林上通道和外資買賣超在下通道的投資策略,實施前都是不顯著,然而實施後都是顯著的。法人二十日買賣

超方面,只有投信買賣超搭配布林上通道的投資策略,實施前是不顯著,然而實施後都是顯著的。最終得出投信買賣超搭配布林上通道的投資策略,在所有實證中都有正向顯著之影響,且主力買賣超在所有實證中都沒有顯著,所以投資者可以將以上結果作為過濾股票的參考指標。

美國成長股的網路口碑排行榜

-

#1.基金話題通膨及景氣放緩下,高成長股有表現機會 - 國泰投顧

升息初期股市易受壓抑,但後續行情持穩向上機會較大 · 通膨及景氣放緩環境下,勝出的股票特性 · 摩根士丹利美國增長基金,著眼破壞式創新及高成長優勢企業. 於 www.cathayconsult.com.tw -

#2.股債平衡這樣做!透視三大收益來源勇渡通膨挑戰 - 遠見雜誌

高股利為側重高股利與股利持續成長的優質標的,根據統計,長期而言投資 ... 投資等級債、投資級債和美國公債,兼顧追求收益、防禦利率上揚和控管債信 ... 於 www.gvm.com.tw -

#3.成長股投資之父普萊斯:美國普信集團創辦人的傳奇人生與投資 ...

到了1950年,他的成功讓他有信心成立第1檔共同基金「普信成長股票型基金」(T. Rowe Price Growth Stock Fund),持股為大型成長企業;10年後,他推出「新地平線基金」( ... 於 www.books.com.tw -

#4.近期美國成長股表現優於價值股市場升息預期可能已觸頂

成長股 對利率上升通常特別敏感,因為投資人是以未來的現金流來評估相關企業。近期由於經濟衰退擔憂使公債殖利率下滑,成長股也開始反彈。 於 www.sinotrade.com.tw -

#5.成長型股票是什麼?常用的成長股觀察指標及ETF有哪些?

成長 型股票(Growth Stock) 又稱為成長股,指的是正在快速成長的公司, ... 它從美國大型股中,根據指標挑選出偏向其中成長型的股票作為指數選股策略。 於 rich01.com -

#6.大型成長股拖累美國股市開盤下挫| 證券| 中央社CNA

美國 聯邦準備理事會(Fed)昨天不那麼激進的升息步調引發股市反彈,但今天受到大型成長股拖累,美股各大指數開盤走低。 於 www.cna.com.tw -

#7.2021/01》美股推薦10檔美股績優股排行榜,讓你年年股息成長 ...

CCC List包含在美國交易所交易的750隻股息成長的股票,這些股票至少連續五年支付了成長的股息。連結中可下載Excel或PDF兩種檔案格式,提供了非常有 ... 於 www.pressplay.cc -

#8.【美股投資】美股投資學+超級成長股投資 - momo購物網

此外,Jenny也介紹了美國主要指數的種類,還有個股的分類,提供許多美國指數型基金ETF的資料及過去的績效表現,更不吝於介紹許多優質美國公司股票,不管是穩定成長股 ... 於 m.momoshop.com.tw -

#9.美國大型增長型股票 - 中華民國證券投資信託暨顧問商業同業公會

基金名稱 基金英文名稱 一個月 三個月 六個月 一年 貝萊德美國增長型基金 A2 BGF US Growth A2 ‑2.88 4.74 8.61 32.34 富達基金‑美國成長基金 Fidelity American Growth A‑Dis‑USD ‑0.4 8.17 20.47 42.84 摩根士丹利美國增長基金 A MS INVF US Growth A ‑3.91 ‑4.33 2.13 57.35 於 www.sitca.org.tw -

#10.成长股系列研究(1):美国成长股投资价值初探 - 格隆汇

本文主要从海外视角分析美国成长股的分布特征、市场表现、投资时点、估值方法、成长阶段和拐点等方面,以期给国内投资者在如何投资和判断成长股投资价值上提供参考和 ... 於 www.gelonghui.com -

#11.聯博美國成長基金-A股(美元) - StockQ.org

聯博美國成長基金-A股(美元) 中文月報 配息資訊. 本基金投資於美國發行之大型股票證券,以追求長期資本增值。本基金主要投資於優質且基礎穩固的美國公司。 於 www.stockq.org -

#12.2022美股存股推薦》10年賺14.2倍,這10檔股息成長股就夠了

反觀在美股存股,在美國股市中股息成長超過25年乃至於50年的公司,數量龐大,舉凡我們熟悉的麥當勞、P&G、嬌生、可口可樂…等。當股息每年不斷成長時, ... 於 www.guccidgi.com -

#13.升息預期觸頂?過去1月美國成長股遠優於價值股 - 台視

MoneyDJ新聞2022-07-07 10:30:31 記者郭妍希報導近來美國成長股表現優於價值股,投資人開始懷疑,聯準會(Fed)的偏鷹程度是否已經觸頂。 於 www.ttv.com.tw -

#14.2022年精選10只美國成長股(上) - NAI500

2022年精選10只美國成長股(上) · 1. Progyny, Inc.(NASDAQ: PGNY) · 2. RAPT Therapeutics, Inc.(NASDAQ: RAPT) · 3. YETI Holdings, Inc.(NYSE: YETI ... 於 nai500.com -

#15.投資趨勢美國增長類股投資策略的股票型基金是什麼? | 瑞銀投信

【投資趨勢-美國股市】瑞銀資產管理的美國增長類股投資策略,採用533法則,選股放眼5年以上,3種情境分析定義公司成長及3大面向分散投資成長型股票的 ... 於 www.ubs.com -

#16.聯博美國成長型股票投資策略

精挑細選美國高品質成長股, 兼顧成長性與防禦力。 長期投資如虎添翼, 助您掌握美股躍升良機! 於 www.abfunds.com.tw -

#17.【2022美股定存股推薦】讓資產翻10倍以上靠這5檔股息股就對 ...

相較來看,雖然台灣好企業也有成長,但由於成長幅度沒有美國企業強,因此股息發放通常也不會每年成長。 高成本殖利率的美股定存股 ... 於 george-dewi.com -

#18.成長股投資之父普萊斯:美國普信集團創辦人的傳奇人生與投資 ...

普萊斯成立的第1檔共同基金「普信成長股票型基金」, 前10年績效締造了美國股票型基金 ... 在當時追求投機甚於投資的金融環境中,普萊斯究竟是如何踏上成長股投資之路的? 於 shopee.tw -

#19.升息預期觸頂?過去1月美國成長股遠優於價值股 - 風傳媒

近來公債殖利率隨衰退疑慮下滑,成長股也開始反彈。FactSet統計顯示,6月10日至7月6日為止,羅素1000成長指數(Russell 1000 Growth Index)上漲0.5%,羅素 ... 於 www.storm.mg -

#20.存美股賺股息又賺價差!撇開高殖利率4步驟鎖定「股息成長股」

隨著國內券商競相推出複委託服務,以及國外券商提供中文化的投資介面,與便利的開戶服務,投資美股變得愈來愈容易。但是在美國上市的股票眾多, ... 於 www.wealth.com.tw -

#21.泡沫與幻滅選擇美國成長股的重點特徵 - StockFeel 股感

美國成長股 主要分佈在IT、消費性服務業和醫療產業三個產業,每隻成長股都只有一個明顯持續的快速成長階段,經過成長期後,營業收入很難再保持大於20% ... 於 www.stockfeel.com.tw -

#22.【達觀股市】高利率低成長大型股也承壓-財經-HiNet生活誌

美國 6月分個人消費物價指數年增率創下40年來新高、聯準會連續第2個月升息3碼、美國經濟在第2季出現連續2季萎縮…這一連串的壞消息出現,卻讓股市持續 ... 於 times.hinet.net -

#23.聯博-美國成長基金A級別美元(基金之配息來源可能為本金)

CarusoV.Frank / FogartyH.John / ThaparVinay. 註冊地. 盧森堡. 基金規模. 5,994 百萬美元(2022/06/01). 計價幣別. 美元. 基金類型. 美國大型增長型股票. 投資區域. 於 www.cathaybk.com.tw -

#24.iShares-核心標普美國成長股ETF[IUSG] - MacroMicro 財經M平方

iShares-核心標普美國成長股ETF[IUSG] 比較 · 股票型-地區:美國 股票型-規模:大型股 股票型-風格:成長型. 輸入關鍵字搜尋ETF. 於 www.macromicro.me -

#25.聯博-美國成長基金A 美元 - TAROBO 大拇哥投顧

TAROBO 提供本基金(聯博-美國成長基金A 美元)各項資訊,包括在債券型基金中近1 週、 ... 費收費方式、計價幣別、申贖數據、持股明細、月報、投資人須知、公開說明書. 於 www.taroboadvisors.com -

#26.美聯儲加息75基點預期再起!這些大事或影響本周市場 - 华盛通

重返成長股為時過早 //. 在美國國債收益率走低以及大型科技公司第二季度業績好於預期的推動下,自6月中旬以來,美股納斯達克指數和FANG指數均上漲 ... 於 www.hstong.com -

#27.美股创历史新高之际这5只成长股值得关注 - 新浪财经

通胀实际上会导致债券收益率上升,从而影响成长型股票的吸引力。 美国劳工部表示,与去年同期相比,6月份消费者价格指数(CPI)实际上上涨了5.4%。 於 finance.sina.com.cn -

#28.【達人理財】存超級成長股科技大叔買美股年賺25% - 鏡週刊

今年53歲的林子揚,善用自己對科技圈的了解,投資美國科技股長達25年,從中摸索出一套成長股存股投資術,包括蘋果、威士、亞馬遜、微軟都名列其中, ... 於 www.mirrormedia.mg -

#29.美國大型成長股 - 指數走勢圖

美國 大型成長股與相關指數 ... 富蘭克林高成長基金(本基金之配息來源可能為本金), 1.01, 4.42, 7.53, -0.33 ... 富邦標普美國特別股ETF證券投資信託基金, 0.33, 1.12 ... 於 invest.fubonlife.com.tw -

#30.企業獲利帶勁美成長股反攻氣勢強 - 工商時報

美國成長股 近期反攻,但大部分相關基金績效因今年上半年跌勢重,不少基金績效仍重挫二成以上。法人表示,依過去經驗來看,美國升息過後,美股即會回神 ... 於 ctee.com.tw -

#31.綜觀全球金融市場首選大者恆大成長股 - 今周刊

美國 市值前五大股票富可敵國 · 大型股5大投資優勢 · 大型成長股績效優於價值股 · 善用大型成長ETF布局美股. 於 www.businesstoday.com.tw -

#32.美國股市不再一家獨大,大型科技股除外

美國成長 型股票由FANG和微軟(Microsoft Corp., MSFT)主導;FANG是指Facebook Inc. (FB)、亞馬遜公司(Amazon.com Inc., AMZN)、Netflix Inc. (NFLX)和 ... 於 cn.wsj.com -

#33.就業成長超預期!美股4大指數齊挫晶圓雙雄ADR續反彈

陸股午後情緒升溫,受地緣局勢影響,「國產替代」預期增強,中國晶片股大幅走高。 本條目不斷更新 2134 美國就業成長超預期料 ... 於 www.appledaily.com.tw -

#35.普徠仕美國大型成長股票基金A(美元) - 基富通

普徠仕美國大型成長股票基金A(美元). T. Rowe Price US Lg Cap Gr Eq A USD. 總代理, 萬寶證券投資顧問股份有限公司. 基金公司, 普徠仕(盧森堡)管理有限公司. 於 www.fundrich.com.tw -

#36.法盛盧米斯賽勒斯美國成長股票基金 - 中國信託投信

基金特色, ○ 投資聚焦美國大型成長公司之股票○ 擅長主動式長期投資策略,精選長期投資標的而非短期股票操作○ 投資團隊透過7步驟選股法,挑選具高品質、永續競爭優勢 ... 於 www.ctbcinvestments.com.tw -

#37.美成長股反攻氣勢強- 基金- 旺得富理財網

美國成長股 近期反攻,但大部分相關基金績效因今年上半年跌勢重,不少基金績效仍重挫二成以上。法人表示,依過去經驗來看,美國升息過後,美股即會回神 ... 於 wantrich.chinatimes.com -

#38.生活成長股》適合新手的5檔美國民生類股 - 平凡暄誓

美國 的產業市值規模非常大,倒閉風險低; 股市是一個很大的市場,比較不會資金大的法人影響股價; 一股一股買股票,成本比較低; 有股息再投資計畫,複利滾存擁有長期獲利. 於 xuanstyl.com -

#39.美國成長股】數位轉型加速| 熱門市場快訊 富蘭克林‧國民的基金

【2021年展望_美國成長股】數位轉型加速. 2020年市場經歷巨大的動盪,全球新冠疫情大流行和充滿爭議的美國總統大選加大市場波動並影響經濟增長及全球 ... 於 www.franklin.com.tw -

#40.富達美國成長基金Y股累計美元

本基金旨在透過首要投資於以美國為總部或為主要活動地區之公司之焦點式投資組合,以實現長期資本增長。 基金淨資產至少50%將 ... 富達美國成長基金 ... 美國靈活型股票. 於 www.fidelity.com.tw -

#41.【指數剖析】科技股vs 成長股 - 基金探險家

基金探險家FundDiscover。過去5年美國那斯達克(Nasdaq)指數自5000點,上漲至現在的破萬點,除非投資人有開設海外投資帳戶,否則難以直接投資像那斯達 ... 於 www.funddiscover.com -

#42.美成長股基本面撐腰| 基金天地| 理財| 經濟日報

美國通貨膨脹高漲,投資人擔心美國聯準會(Fed)加快升息與縮表腳步,美股大幅震盪。法人指出,美國成長股基本面仍持穩,受惠... 於 money.udn.com -

#43.升息預期觸頂?過去1月美國成長股遠優於價值股 - 奇摩股市

MoneyDJ新聞2022-07-07 10:30:31 記者郭妍希報導近來美國成長股表現優於價值股,投資人開始懷疑,聯準會(Fed)的偏鷹程度是否已經觸頂。 於 tw.tech.yahoo.com -

#44.女股神:美國經濟放緩有利於成長股 - 自由財經

財經頻道/綜合報導〕方舟投資(ARK Invest)創辦人伍德(Cathie Wood)週二(14日)重申,隨著美國經濟活動放緩,這將為成長型股票帶來提振。 於 ec.ltn.com.tw -

#45.【投資下午茶】美國成長股遭血洗台股被拖累?股價天天都便宜 ...

美國成長股 遭血洗台股被拖累?股價天天都便宜向下撿便宜還是接刀子?投資下午茶直播時間:【周一至周五,下午四點準時開始】27:38 大盤中多短空轉弱勢 ... 於 www.youtube.com -

#46.美盛凱利美國積極成長基金A類股美元配息型(A)

提供美盛凱利美國積極成長基金A類股美元配息型(A) 每日基金淨值,基金績效、詳細持股以及相關報告. 於 m.anuefund.com -

#47.美國成長股暴跌後還有投資機會嗎? - Smart自學網|財經好讀

美國成長股 要崩盤了嗎?在2021年10月才創下新高的美股,從今年以來,受到美國聯準會(Fed)宣告將升息、2月俄國入侵烏克蘭風險升高的影響,使得4大 ... 於 smart.businessweekly.com.tw -

#48.2022年優質價值股引領美股風騷 - Fundlover

美國成長股 ,過去12年來受惠於低利率和美國聯邦準備理事會(Fed)寬鬆貨幣政策的影響,一路引領風騒,表現亮麗,但隨著2021年成長股漲勢受挫,2022年 ... 於 www.fundlover.com -

#49.美國大型成長股 - 指數走勢圖

美國 大型成長股與相關指數 ... 道瓊美國小型成長股指數, 1.65, 1.36 ... 貝萊德美國靈活股票基金A2歐元, -0.34, -0.02, -5.63, -9.44, -9.65, 0.09, -9.07, 42.99. 於 dj.mybank.com.tw -

#50.超級成長股投資法則: 理科大叔買美股25年暴賺283倍 - 誠品

深信並實踐成長股長期投資策略,投資於美國成長股,近25年(1996年至2020年)年化報酬率達25.37%(美國S&P 500指數同期則為7.51%)。 憑著科技產業專業知識及深厚 ... 於 www.eslite.com -

#51.近期美國成長股表現優於價值股市場升息預期可能已觸頂 - 鉅亨

近期美國成長股的表現優於價值股,市場專家開始疑心,美聯準會(Fed) 偏鷹並積極升息的立場是否經觸頂。 於 news.cnyes.com -

#52.美股雙效成長投資術 - 股股學院

股息季季成長,選擇權月月收租! ... 美股雙效成長投資術. 股息季季成長,選擇權月月收 ... 1) 美國證券商都接受線上開戶,只需備妥護照照片,3 分鐘內即可完成申辦。 於 school.gugu.fund -

#53.美國大型成長股走勢圖 - 指數走勢圖

美國 大型成長股價格走勢圖 · 美國大型成長股與相關指數 · 相關基金 · 相關ETF ... 於 178.taiwanlife.com -

#54.美國成長股暴跌的原因(上集) - 林子揚的部落格

背景說明 · 市場主要指數並不一致 · 成長股全面崩盤 · 美國聯準會的貨幣政策. 縮表結束撒錢; 紓困現金多被投入股市; 升息 · 對企業的影響. 小型股和成長股會因 ... 於 www.granitefirm.com -

#55.【聽聽看】開年市場大震盪成長型股票今年還有機會嗎?

摩根盧森堡(SICAV)系列基金之股票型基金可發行配息級別,依配息頻率分 ... 根據歷史經驗,在美國十年期公債殖利率上升期間,成長型股票的股價仍有所表現,且平均報酬率 ... 於 am.jpmorgan.com -

#56.價值股今年遠勝,專家:未來10 年年化報酬上看4.1% - 科技新報

State Street統計也顯示,2022年1~4月,美國掛牌的成長股ETF淨流出20億美元,2021年一整年的流入額則為382億美元。與此同時,價值股ETF則在1~4月吸金376億 ... 於 technews.tw -

#57.成長股血流成河,為何美國中小型科技股莫名其妙暴跌?

美國 高科技成長股莫名其妙大跌。我不太認同心理戰的說法,了解資金面十分困難。我認為還是應該從基本面出發來預測,因為我相信價值回歸,股票價格有 ... 於 miula.tw -

#58.零股50元打包美國兆元科技巨頭!法人:逢低布局高成長股

美國 聯準會日前公布上月會議紀錄,多數官員認為今年可能縮減購債,但對退場時間點仍有歧見,不確定性引發美股動盪。統一FANG+ETF(00757)經理人 ... 於 finance.ettoday.net